Altersvorsorge in Krisenzeiten – Ein Produktexperte berichtet

Hallo,

mein Name ist Nino Botsch. Ich leite das Team Savings & Retirement im Bereich Produktmanagement Leben bei der Zurich Gruppe Deutschland. Gemeinsam mit meinem Team bin ich für die Produktkonzeption unserer Altersvorsorgeprodukte zuständig. Wir schauen sehr genau auf die Kundenbedürfnisse, analysieren den Markt und entwickeln eigene Ideen. Dabei sind wir in unserer Schnittstellenfunktion im ständigen Austausch mit allen beteiligten Bereichen im Haus. Mit der Neu- und Weiterentwicklung von Produkten stellen wir sicher, dass wir die sich verändernde Kundenbedürfnisse heute und in Zukunft erfüllen und dauerhaft zu den Top-Anbietern im deutschen Versicherungsmarkt gehören. Insbesondere im fondsgebundenen Bereich ist es unser Anspruch, Trends zu setzen und bei für den Kunden wichtigen Aspekten Marktstandards zu setzen. Unsere Gesellschaft, der Versicherungsmarkt und die entsprechenden regulatorischen Rahmenbedingungen entwickeln sich ständig weiter. Besonders deutlich wird das derzeit beim Thema Nachhaltigkeit. In diesem Beitrag möchte ich Euch einen Einblick geben, wie wir unser Produktportfolio in puncto Nachhaltigkeit aufstellen und wie wir unsere Kunden während der Corona-Pandemie unterstützen.

Nachhaltigkeit hat stärkeren Einfluss auf die Kaufentscheidung

Dem Thema Nachhaltigkeit bzw. ESG – gemeint sind hiermit die Anlagekriterien Umwelt, Soziales und Unternehmensführung – kommt in der Wahrnehmung unserer Kunden und Interessenten eine immer stärkere Bedeutung zu. Das Thema hat einen zunehmend größeren Einfluss auf die Kaufentscheidung. Diese Änderung im Kundenverhalten nehmen wir sehr deutlich wahr. E-Mobilität, Bio- und Fairtrade-Produkte sind längst in der Breite der Gesellschaft angekommen, bei Elektrogeräten wird der Stromverbrauch immer wichtiger und auch Sparer und Kapitalanleger treffen ihre Entscheidungen immer häufiger nach ökologischen, sozialen und ethischen Kriterien. Nachhaltige Investmentfonds im Rahmen einer langfristig ausgerichteten Altersvorsorge bieten eine hervorragende Möglichkeit des Kapitalaufbaus, ohne ESG-Kriterien dabei außer Acht zu lassen.

Zurich ist hervorragend aufgestellt, um den Kundenbedürfnissen nach mehr Nachhaltigkeit Rechnung zu tragen. Als institutioneller Investor, als Arbeitgeber, als Teil der Gesellschaft aber auch als Produktgeber möchten wir hier Maßstäbe setzen. Da ist es nur logisch, dass Nachhaltigkeit auch im Rahmen unserer Fondspolicen eine wichtige Rolle spielt.

Nachhaltige Altersvorsorgeprodukte als erster Versicherer in Deutschland etabliert

Seit dem 1. Juli 2019 bieten wir bei unserer fondsgebundenen Rentenversicherung Fondsrente / Vorsorgeinvest (Spezial) und der fondsgebundenen Rentenversicherung gegen Einmalbeitrag VorsorgeFlex (Spezial) ein professionell gemanagtes ESG-Depotmodell an. Dabei handelt es sich um ein von Investmentexperten der Zurich und der Deutschen Bank zusammengestelltes Portfolio aus aktiv gemanagten und passiv gemanagten Fonds, die allesamt die erforderlichen ESG-Kriterien erfüllen. Das Portfolio wird nur mit qualitativ hervorragenden und besonders kostengünstigen Investmentfonds bestückt. Es wird laufend überwacht und bei Bedarf angepasst. Damit waren wir der erste Versicherer in Deutschland, der mit einem derartigen Konzept an den Markt ging. Im Januar 2020 haben wir dieses Angebot auf vier Modelle – Einkommen, Balance, Wachstum, Dynamik – für unterschiedlich risikobereite Kunden ausgeweitet. Am 1. August 2020 konnten wir auch verkünden: „VarioInvest goes ESG“. Damit werden Nachhaltigkeitskriterien auch im Rahmen der Kapitalanlage unseres regelgebundenen Garantieprodukts berücksichtigt – und zwar „automatisch“ für alle Bestands- und Neukunden. Schichtenübergreifend können Zurich Kunden nun in allen fondsgebundenen Produkten ESG-konform investieren.

Rendite ist bei ESG-konformer Kapitalanlage vergleichbar mit herkömmlichen Investments

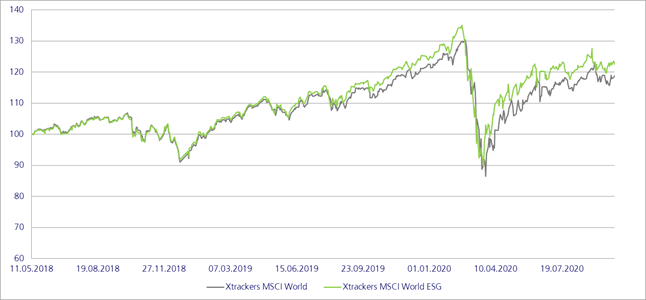

Wer nachhaltig investieren möchte, muss im Vergleich zu konventionellen Kapitalanlagen nicht auf Rendite verzichten. Zahlreiche Studien und auch die von Zurich in der Kapitalanlage selbst gemachten Erfahrungen bestätigen das. Auch in der Corona Krise zeigten nachhaltige Investmentfonds und ETFs gegenüber konventionellen Investitionsmöglichkeiten eine gleichwertige oder sogar bessere Performance. Dies zeigt sich auch im Vergleich des herkömmlichen globalen Aktienindex Xtrackers MSCI World gegenüber dem Xtrackers MSCI World ESG mit ESG-Fokus:

Ein Grund hierfür ist, dass der Energiesektor besonders stark von der Corona Krise betroffen war und nachhaltige Fonds hier deutlich geringer investiert sind. Auch generell können nachhaltige Investitionen von einem höheren Bewusstsein innerhalb der Bevölkerung und günstigen politischen Rahmenbedingungen profitieren.

Auswirkungen der Corona-Krise professionell gemanagt

Als einer der führenden Anbieter von fondsgebundenen Produkten hat das Thema Corona uns natürlich nicht nur bezüglich unserer kundenfreundlichen Sonderregelungen bei Zahlungsschwierigkeiten, sondern auch produktseitig beschäftigt. Hiermit sind keine generellen Änderungen am Produkt gemeint, sondern vielmehr die Information und die Aufklärung unserer Kunden, Mitarbeiter und der Vertriebe.

Die Corona-Krise hat zu sehr starken Kapitalmarktbewegungen geführt und insbesondere die Aktienmärkte schwer getroffen. Das führte zu Unsicherheit, teilweise wurden Kaufentscheidungen nochmals überdacht und verschoben. Da uns das Niedrigzinsumfeld nicht nur Corona-bedingt vermutlich noch länger begleitet, wird die Nachfrage nach investmentorientierten, rentablen Anlagemöglichkeiten aber auch wieder ansteigen. Denn ein Crash an den Börsen bedeutet auch niedrigere und günstigere Einstiegskurse.

Gut gemanagte, kostengünstige und breit gestreute Anlagen sind in der Regel weniger von Kursrückgängen betroffen.

Lösungen während der extremen Marktphase

Während der heißen Phase der Corona-Krise haben wir die Wertentwicklungen in unseren Produkten regelmäßig kontrolliert und den Vertrieb in wöchentlichen Marktcalls über die Marktlage und unsere Produkte informiert. Gerade in dieser Phase hat sich gezeigt, wie wertvoll die professionell gemanagten Depotmodelle für unsere Kunden sein können. Die Ausrichtung und die Zusammensetzung dieser Portfolios wurde vom Anlageausschuss, bestehend aus Experten von Zurich und der Deutschen Bank, laufend überwacht. Die Verluste waren im Vergleich zur sonstigen Marktentwicklung überschaubar und sind bereits jetzt weitestgehend wieder aufgeholt.

Breit gestreute und gut diversifizierte Kapitalanlagen sowie produktseitige Sicherungsmechanismen reduzieren die Risiken volatiler Märkte deutlich.

Viele unserer Kunden haben einen noch sehr langen Anlagehorizont. Für sie stellten die Marktturbulenzen eine interessante Einstiegschance dar. Neben Neuabschlüssen haben wir also auch zahlreiche Zuzahlungen in bestehende Verträge verzeichnet.

Wir konnten aber auch Kunden, die von Wertverlusten aufgrund der allgemeinen Kapitalmarktsituation betroffen waren und bei denen der Rentenbeginn kurz bevorsteht, gemeinsam mit unserem Kundenservice weiterhelfen. Die in unsere Produkte integrierte flexible Verfügungsphase oder die Übertragung von Fondsanteilen auf das Depot des Kunden ermöglichen es, solche extremen Marktphasen gut zu überstehen und Verluste nicht realisieren zu müssen.

Beim regelbasierten Anlagemodell VarioInvest erfolgt generell eine tägliche und vertragsindividuelle Überwachung sowie bei Bedarf eine situative Neugewichtung der Anlageausrichtung. Der Kunde muss sich hierum nicht selbst kümmern. Als Folge der Turbulenzen an den Kapitalmärkten wurde hier z.B. die Aktienfondsquote zu Gunsten von Zurich Corporate Bonds (Staatsanleihen) vertragsindividuell reduziert.

Übrigens …

… die starke Positionierung von Zurich wurde im August durch das neue Fondspolicen-Nachhaltigkeits-Rating des Instituts für Vorsorge und Finanzplanung bestätigt. Bei diesem Rating erhielt Zurich in der Kategorie „Aktives Investieren“ (Einzelfonds) die Gesamtnote „Sehr gut“ – in der Kategorie „Komfortorientiertes Investieren“ (gemanagte Depotmodelle) sogar die Höchstnote „Exzellent“. Mit dieser Höchst-Bewertung können wir mit unseren vier gemanagten ESG-Depotmodellen einen wichtigen und vielbeachteten Marktstandard setzen und sehen uns in unserer Nachhaltigkeitsstrategie im Hinblick auf unser Neu- und Bestandsgeschäft bestätigt. Wenn Ihr mehr zum Thema Nachhaltigkeit erfahren möchtet, schaut Euch gerne unsere Webseite an.

Nino